鎳開盤漲停,是新起點,還是成果收割?

1.國內不銹鋼需求短期處于最差狀態: 由于印尼不銹鋼的沖擊,國內不銹鋼減產以及檢修的影響, 9、10月份需求基本上處于較差的狀態,印尼不銹鋼一期沖擊影響已經最大體現,二期沖擊預估在 2018 年初期到來,因此,11月不銹鋼需求已經難以再度轉差,主要是彈性如何回歸的過程。但是由于成本問題差距太大,能否回歸存在較強的不確定性。

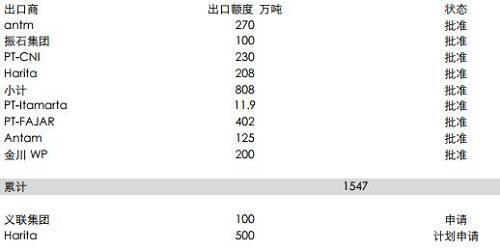

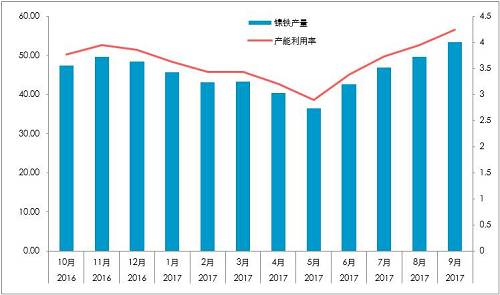

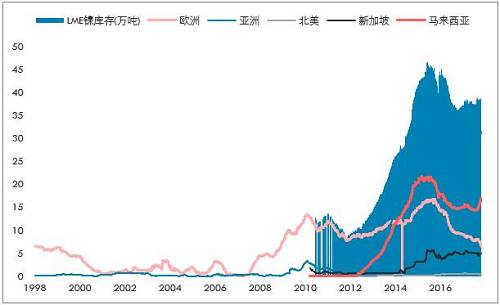

2. 鎳鐵環保和鎳礦預計影響:11月,鎳鐵環保將進入執行期,不過從此前鎳鐵產量和消費量數據來看,鎳鐵供應存在一定富余,但是9、10月份,鎳鐵冶煉企業較為惜售,報價堅挺,已經提前對減產做出一定準備,但鎳鐵企業對于價格有較強的訴求,因此,整體有利于鎳價。

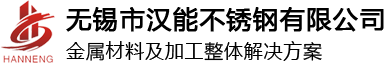

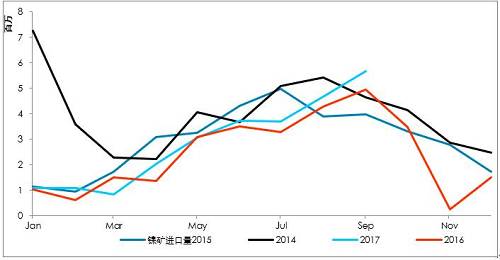

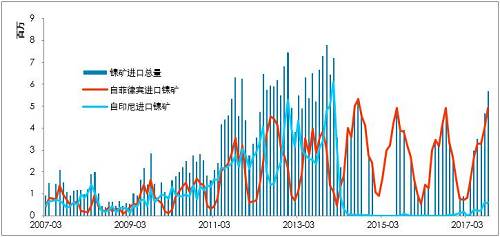

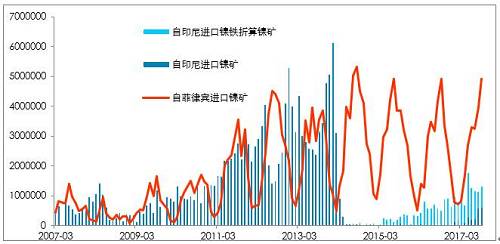

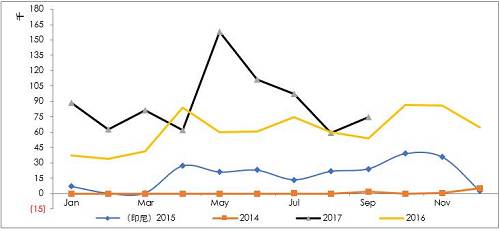

另外,菲律賓雨季影響實質體現,鎳礦進口逐步減少,印尼鎳礦11月份難以過度補充,鎳礦供應或開始出現緊張局面。

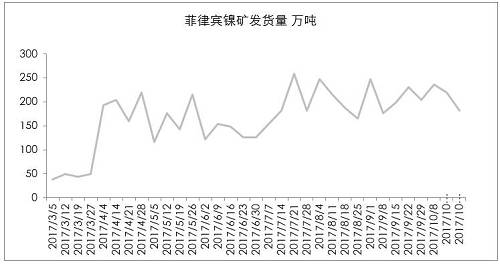

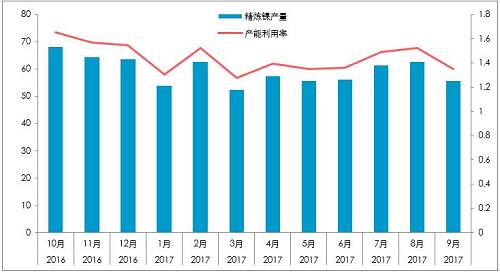

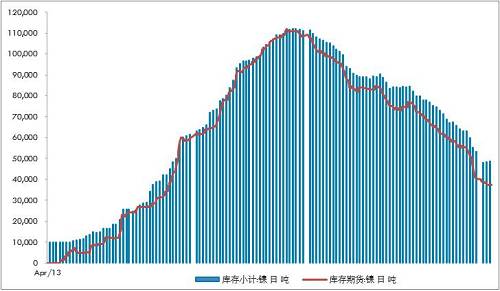

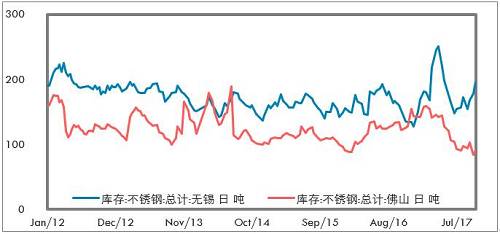

3. 精煉鎳板庫存能否繼續下降?9、10月份,由于不銹鋼終端需求的降低,此前鎳倉單的降低并未真正全部流入下游企業,依然在現貨市場打轉,無錫盤鎳倉單增加;但是從大的格局來看,2017年中國自俄鎳的進口大幅度降低,而俄鎳自身也沒有尋求其他的出口途徑,顯示出俄鎳盡管成本較低,但是對于當前鎳價依然不是很滿意,因此,處于被動供應的階段,因此,我們認為,即便印尼不銹鋼擠壓國內精煉鎳需求,最終俄鎳出口會被動減少以適應需求,因此,最終依然會形成精煉鎳去庫存的狀態,只是速度放緩。

|

|

|

|

|

|

|

|

|

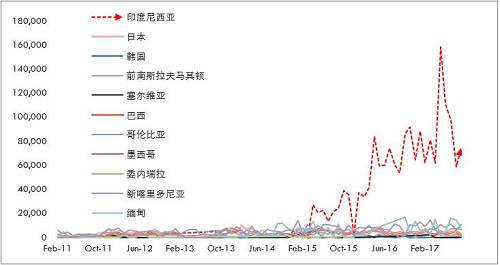

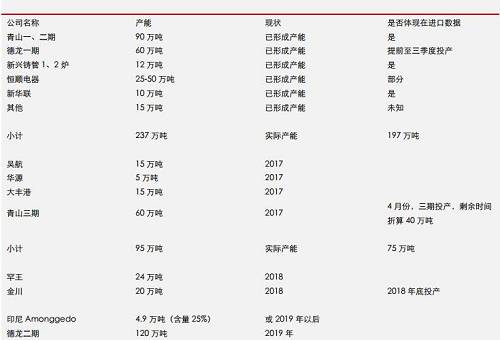

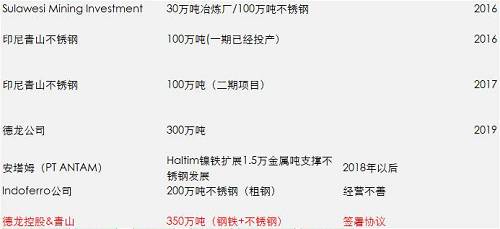

另外,印尼放松鎳礦出口,使得鎳鐵冶煉利潤難以得到保障,盡量的延伸產業鏈以獲取優勢,也會促使不銹鋼產能的投放。

因此,我們認為印尼不銹鋼產能的前景仍然較為廣闊,但是2017年暫時能夠看到的產能主要是印尼青山為主。不過,從大型企業發展的路徑來看,從礦山、自備電廠、下游不銹鋼,整個產業鏈打造的比較完全,這會使得其他企業在投資時比較謹慎,畢竟一體化帶來的成本優勢是十分巨大的,因此,印尼鎳行業后期發展的格局也將是大企業的競技舞臺。

另外,由于中國供給側改革,嚴格的控制不銹鋼新增產能,而以德龍在印尼的鎳鐵布局,以及國內較少的不銹鋼產能,未來德龍在印尼的不銹鋼產業鏈應該有較大的實施概率。因此,未來印尼不銹鋼產業結構或以中國企業為主導。

此前,9月份,印尼青山不銹鋼返銷國內市場,其低成本震撼國內市場,另外,伴隨著二期的投放,對國內市場沖擊會更大。但是,同時,也會刺激有在印尼建立不銹鋼廠想法的企業更加推進。

|

|

|

|

|

|

|

|

|

|

|

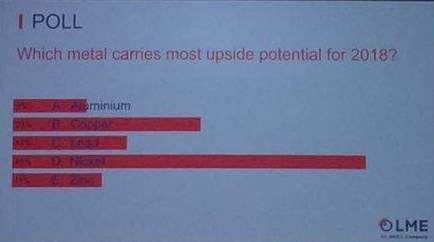

1、不銹鋼市場進入平衡,印尼不銹鋼沖擊短期達到平衡;2、鎳鐵、鎳礦:供應端利好牌被打出;3、市場氛圍恰當;4、鎳價格位置敏感。

未來需要注意的是:

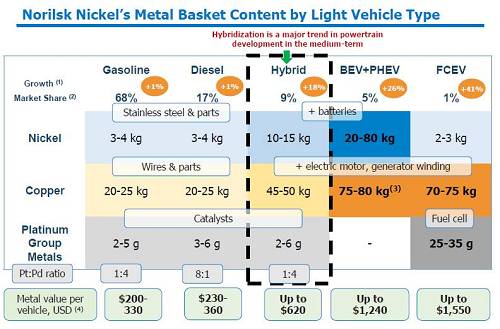

1.電池對鎳的推動有多強勁呢?美好的展望:20-80kg/輛的鎳需求,但目前僅只有3%,但是展望美好。必和必拓負責該業務的總裁EduardHaegel表示,預計在未來4年內90%的產品都會賣給電池行業。作為鋰離子電池主要原料之一的高純度硫酸鎳將在2020年供不應求,而電池中的鎳將在2030年占全球鎳總量的77%,去年僅為1%。此前曾經調研一家硫酸鎳企業,在歷史鎳價比較高的時候,曾經使用過紅土鎳礦做硫酸鎳,并且技術上沒有問題,只是成本的問題。因此,如果硫酸鎳需求真正的爆發,那么紅土鎳礦硫酸鎳工藝將很大受益。我們認為,對于硫酸鎳未來的生產路線潛能,紅土鎳礦被低估。

|

|

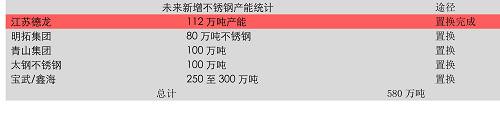

國內不銹鋼產能前途未知,新增的產能計劃,只能轉向其他,400系或成廝殺戰場。

|

印尼二期不銹鋼過來之后,會改變國內精煉鎳的供需平衡表,除非俄鎳減產,目前利用的是一個時間差。雨季行情的根基,在于印尼鎳礦出口速度的限制,這個不好控制;而且其他鎳鐵企業補充限產影響的速度。

綜合來看,我們認為:

1、鎳價此次暴漲,是以鎳鐵、鎳礦為基礎,不銹鋼市場平衡為支點,市場情緒為導火索。

2、沒有解決青山二期影響之前,鎳價便開始打出鎳鐵和鎳礦等供應端的利好牌,我們認為這對鎳價中期走勢不利,因此,我們調降鎳價的參與級別,當前鎳價已經不是加倉的新起點,僅僅適合此前的老倉位持有。

3、電池對鎳的需求,目前生產路線之爭(紅土鎳礦路線的地位)還沒有完全解決,不能成為長期看法的支撐。

4、青山二期以及后續的印尼不銹鋼產能將繼續擠壓國內對于精煉鎳的需求。因此,二期壓力隱憂明顯。

5、鎳價上漲鎳鐵鎳礦利好的一次急迫兌現,因此是矛盾的釋放,而不是矛盾的積累。

限于上漲基礎屬于短周期的行為,因此我們認為難以真實突破鎳價這么長久以來的盤整區間,所以最終結果可能是一地雞毛,因此,熱烈的行情表現不是再度加倉的機會,相反,我們建議在9月份底我們建議的老多單緊密關注獲利止盈機會。對于漲勢,不宜推波助瀾。